यहाँ १०० रुपैयाँको स्याउ हल्ला र हतास मनस्थितिको परिणाम स्वरुप ७० रुपैयाँमा बिक्री गरेर साँवा नै डुबाउने पनि छन् । अनि तिनलाई ७० रुपैयाँमा बिक्री गर्न बाध्य बनाई आफुले खरिद गर्ने चलाख तथा धुर्त ठूला खेलाडी पनि छन् ।

त्यस्तै १२५ रुपैयाँको स्याउ ११० रुपैयाँभन्दा तल झरेर नदिने किनकी भोलि यो फेरी १२५ रुपैयाँ मा नै बिक्री भैहाल्छ भनेर Hold गरेर राख्ने बुद्धिमान लगानीकर्ता पनि छन् ।

तर कारोबारको परिमाणलाई हेर्दा हल्लाको पछि लागि १०० को चिज ७० रुपैयाँमा बिक्री गर्नेको संख्या घट्दैर गईरहेको आभास पाईन्छ । घट्दो बजारमा पनि बजार अझै घटाई राम्रा-राम्रा कम्पनीको शेयर सस्तोमा उठाउने चलाख लगानीकर्ताहरु अहिले सलबलाई रहेका छन् ।

तर बजारमा हल्लाको पछि नलागि कम्पनीको समग्र अवस्थाको विश्लेषण गरी शेयर खरिद गर्ने भ्यालू इन्भेष्टसर्स (Value Investor) को पनि कमी नभएकोले बजार चलाख तथा धुर्त लगानीकर्ताले सोचे जस्तो तल झर्न सकेको छैन् र क्रमश: उकालो लाग्दैछ ।

शेयर गुरु वारेन बफेटका केही भनाई :-

१. जहिले पनि शेयरमा होईन की ब्यवसायमा लगानी गर्नुस,

२. लामो समय सम्म होल्ड गरेर राख्नुस,

३. अल्पकालीन उतार चढावलाई नजर अन्दाज गर्नुस,

४. मूल्य तल झरेको बेलामा राम्रा कम्पनीको शेयरमा लगानी बढाउनुस,

५. Margin of Safety भएको अवस्थामा मात्र लगानी गर्नुस आदी ।

कुनै पनि शेयरको बजार मूल्य, किताबी मूल्य र Intrinsic अथवा Fair Price भिन्न भिन्न हुन्छ । त्यसैले कस्तो शेयर मूल्यलाई खरिदको लागि उपयुक्त मान्ने भन्ने कुरा निर्णय गर्न एकदम कठिन छ ।

तथापी कम्पनीको विभिन्न सूचक (Indicator) तथा कतिपय सुत्रको आधारमा यति सम्मको मूल्य ठिक हुन्छ भन्ने आंकलन सम्म गर्न सकिन्छ । तर यो लगानीकर्ताको जोखिम लिने प्रवृति अनुसार फरक फरक हुन सक्छ ।

किनकी Aggressive Investor ले कम्पनीको अवस्था अनुसार मूल्य आम्दानी अनुपात २० देखि २५ सम्म र मूल्य नेटवर्थ अनुपात ३ देखि ५ सम्म भएको मुल्यलाई राम्रो मान्छ भने Defensive Investor ले मूल्य आम्दानी अनुपात १५ र मूल्य नेटवर्थ अनुपात १.५ सम्मलाई राम्रो मान्छ ।

किनकी Aggressive Investor ले कम्पनीको अवस्था अनुसार मूल्य आम्दानी अनुपात २० देखि २५ सम्म र मूल्य नेटवर्थ अनुपात ३ देखि ५ सम्म भएको मुल्यलाई राम्रो मान्छ भने Defensive Investor ले मूल्य आम्दानी अनुपात १५ र मूल्य नेटवर्थ अनुपात १.५ सम्मलाई राम्रो मान्छ ।

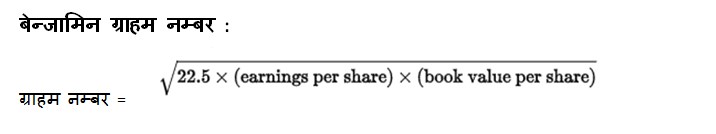

कम्पनीको Intrinsic अथवा Fair Price निकाल्ने विभिन्न सुत्रहरु प्रतिपादन भए पनि वारेन बफेटका गुरु समेत रहेका बेन्जामिन ग्राहमको “ Graham Number“ र “Graham Formula “ सजिलो र लगानीकर्ताबाट बढी प्रयोग भएको सुत्र हो ।

यो सुत्रबाट प्राप्त अंकलाई ग्राहम नम्बर अथवा Intrinsic Value भनिन्छ यस भन्दा कम बजार मूल्य भएको शेयरमा लगानी गर्नु दिर्घकालीन हिसाबले अति उत्तम हुन्छ भन्ने मान्यता ग्राहमको थियो ।

बेन्जामिन ग्राहमको सुत्र :

ग्राहम नम्बरले कम्पनीको वृद्धिलाई ध्यानमा नराखेको र यो डिफेन्सिभ लगानीकर्तालाई मात्र ध्यानमा राखि प्रतिपादन गरिएकोले उनले कम्पनीको फेयर भ्यालु निकाल्न अर्को सुत्रको पनि उल्लेख गरेका छन् ।

शुरुमा उनले प्रतिपादन गरेको फर्मुला (V = EPS x (8.5 + 2g) मा सन् १९७४ मा केही परिमार्जन गरियो जुन यस प्रकार रहेको छ :

V = {EPS x (8.5 + 2g) x 4.4} / Y

जहाँ,

V = शेयरको स्वभाविक मूल्य

EPS = प्रति शेयर आम्दानी (विगत ५ वर्षको औसत EPS लिँदा राम्रो हुन्छ)

G = अनुमानित ७ देखि १० बर्षको औसत वार्षिक वृद्धिदर

8.5 = मूल्य आम्दानी अनुपात (Zero-growth Stock को )

4.4 = न्यूनतम आवश्यक रेट अफ रिटर्न (जोखिम बिहिन कर्पोरेट बण्डको औसत ब्याज दर (Yield)

Y = २० वर्षे बण्डको वार्षिक ब्याज दर (Yield)

माथिको सुत्रलाई अझै सुरक्षित रुपले प्रयोग गर्न यसमा हाम्रो मुलुकको सन्दर्भमा केही समायोजन गरी प्रयोग गर्दा यसबाट आएको नतिजाको आधारमा लगानीकर्ताले सही निर्णय लिन सक्छन् ।

त्यसैले कम्पनीको अनुमानित वृद्धिदरलाई दुई गुणा ( 2xG) नगरि एक गुणा (1xG) मात्र कायम गरिएको छ भने जाेखिम रहिद ब्याजदर (Risk free Interest Rate) 4.4 लाई ६ कायम गरिएको छ किनकी बैंकमा लगानी गर्दा न्यूनतम ६ प्रतिशतको ब्याजको प्रत्याभूती त हिजो बैंक ब्याजदर कम हुँदा पनि थियो नै । त्यसै गरि कम्पनीको भविष्यमा गर्ने प्रगति (Future growth) १२ प्रतिशतको दरले हुने अनुमान गरिएको छ भने मूल्य आम्दानी अनुपातलाई आफ्नो सुविधा अनुसार ७ देखि ८.५ बीचमा राख्न सकिन्छ ।

एउटा अर्को सुत्र यस प्रकार छ

Intrinsic Value = (EPS* (1+Growth Rate Percent to the power 5)*Expected P/E Ratio)/1+Stock Market Historical Return Percent to the Power 5

अर्थात् अहिलेको EPS को आधारमा अनुमानित वृद्धिदर (Growth Rate) (यहाँ 12% अनुमान गरिएको छ) ले हुन आउने अकंलाई Expected P/E Ratio ( हालको P/E Ratio ) ले गुणन गर्दा हुने मूल्यलाई स्टक मार्केटबाट प्राप्त हुने औसत रेट अफ रिटर्न (Rate of Return) (यहाँ १०% अनुमान गरिएको छ) ले Discount गर्दा Intrinsic Value प्राप्त हुन्छ ।

वारेन बफेटले लगानी गर्दा जहिले पनि Margin of Safety भएको शेयरमा मात्र लगानी गर्नु भनेका छन् ।

यस्तो Margin of Safety निकाल्ने विधि थुप्रै हुन्छन् तर वफेटले Price Earnings Ratio to Growth (PEG) लाई आधार लिन सकिन्छ भनेर भनेका छन् ।

समान्यतया मूल्य अाम्दानी अनुपात (Price Earnings Ratio) जति कम भयो त्यति Margin of Safety बढी हुन्छ तर यसलाई मात्र आधार मान्न नहुने तर्क उनकाे छ । Price Earnings Ratio to Growth (PEG) को आधारमा निर्णय लिन सकिन्छ । PEG १ भन्दा कम हुनुको मतलव त्यहाँ Margin of Safety धेरै छ भन्ने बुझिन्छ भने १ भन्दा बढी भएमा Margin of Safety धेरै उच्च छैन भन्ने बुझ्नुपर्छ ।

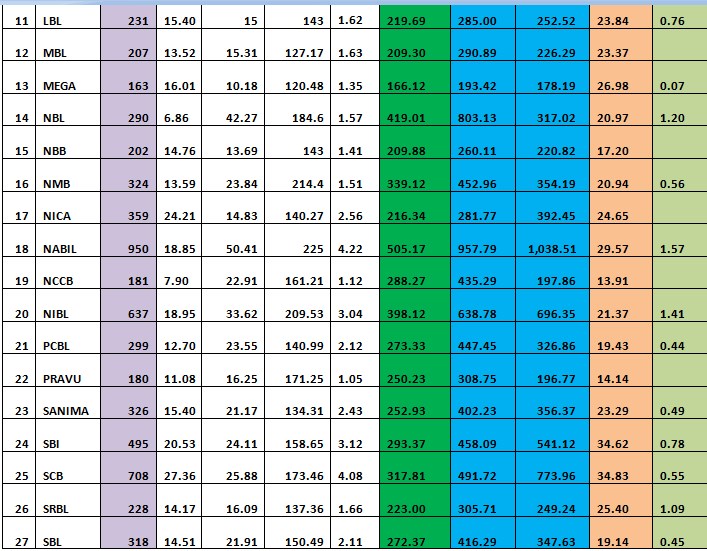

त्यसै गरी ५ वर्षको औसत P/E भन्दा हालको P/E कम छ भने त्यस्तो शेयरको मूल्यलाई पनि राम्रो मानिन्छ । अर्को तर्फ सेक्टरको औसत P/E [2075/05/17 गतेको मूल्यको हिसाबले बैंकिङ्ग सेक्टर (२७ बैंक) को औसत P/E १५.३४ रहेको छ] भन्दा कुनै कम्पनीको हालको P/E कम छ भने त्यो पनि लगानीको हिसाबले उत्तम मानिन्छ ।

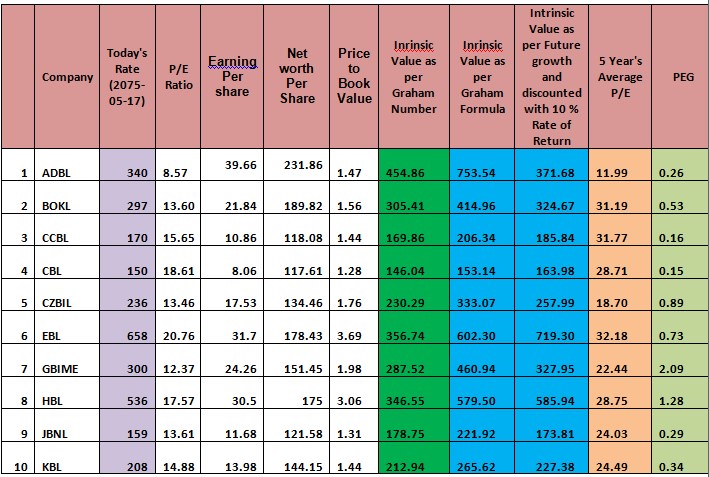

तलको तालिकामा वाणिज्य बैंकहरुका आ.व. २०७४/७५ को चौथो त्रैमासिक वित्तीय विवरण बमोजिम विभिन्न सुत्रको आधारमा Fair Value कति हुन्छ भनी देखाईको छ ।

तल तालिकामा देखाईएको गणना ग्राहम नम्बर Sqare root of ( 22.5*(EPS * Book Value Per Share) र ग्राहम सुत्र V = {EPS x (7 + 1*12) x 6} / 6 को आधारमा निकालिएको हो ।

माथिको तालिकाको हरियो कोलमको Intrinsic अथवा Fair Value भन्दा कम बजारमूल्य भएको कम्पनीका शेयर ग्राहमको नजरमा खरिद योग्य हुन् र उनी यस्तो अवस्थामा शेयर खरिद गर्न चुक्दैन थिए ।

तर भ्यालु ईन्भेष्टरले निलो कोलमको Intrinsic अथवा Fair Value भन्दा कम बजार मूल्य भएको कम्पनीको शेयरलाई पनि खरिद योग्य मान्छ ।

तथापी खरिद गर्नु पूर्व त्यस्ता कम्पनीका अन्य सूचकहरु जस्तै खराब कर्जा अनुपात (NPL), Return on Equity, Price Earnings Ratio to Growth (PEG) आदी समेत ध्यानमा राखी लगानी निर्णय लिएमा दिर्घकालीन हिसाबले फाईदा नै हुन्छ ।

माथिको अध्ययन तथा तथ्याङ्कबाट प्राय: जसो बैंकको बजारमूल्य फेयर भ्यालु भन्दा कम वा त्यसको आसपासमा रहेको देखाएको हुनाले अहिले लगानीको लागि उत्तम अवसर हो भन्न सकिन्छ ।

त्यसैले दिर्घकालमा कुन शेयरले राम्रो मूल्य दिन सक्छ भन्ने कुरा लगानीकर्ताले मूल्याङ्कन गरि प्रायोजित रुपले घटाईएको बजारमा सस्तोमा शेयर बिक्री गर्नुको सट्टा छानी छानी राम्रा कम्पनीको शेयरमा लगानी गर्नु र लगानी गर्ने श्रोतको कमी भएका लगानीकर्ताले Hold गरि राख्नु बुद्धिमानी हुनेछ ।

साथै लगानीकर्ताले माथि कै सुत्र अनुसार बीमा, लघुवित्त, विकास बैंक तथा अन्य कम्पनीको फेयर भ्यालु निकालेर लगानीकाे निर्णय लिन प्रयास गर्नु उपयुक्त्त हुन्छ ।

(नोट: माथिको विश्लेषण तथ्याङ्क तथा चलेका सुत्रका आधारमा प्रस्तुत गरिएको हो । यसैको आधारमा शेयर खरिद बिक्री गर्नुभन्दा पहिले आफैँले पनि विश्लेषण गरी निर्णय लिनु राम्रो मानिन्छ ।)